O’Higgins több sikerkönyvet is írt, amelyekben stratégiáját ismertette. Jó érzékkel ismeri fel, amikor bizonyos eszközöket a piac indolokolatlanul alulértékel, és ezekbe allokálva a pénz nagy részét, hosszú távon meglepően jó hozamokat ér el anélkül, hogy folyamatosan reagálnia kellene az árfolyammozgásokra. Mivel pályája kezdetén egy cégnél dolgozott Marc Faberrel, jó barátságban van vele, és időnként az ő publikációihoz is ír egy-egy elemzést. Márciusban arról írt, hogy a Dow Jones indexhez képest a belátható jövőben sokkal jobb hozamot lehet elérni az arannyal. 14 évvel ezelőtt már írt egy hasonló tartalmú cikket Faber hírlevelébe. Akkor úgy érvelt, hogy az arany sokkal vonzóbb mint akár a részvénypiacok, akár az amerikai államkötvények. Visszatekintve megállapítja, hogy az írás megjelenését követő 8 évben az arany ára több mint 5-szörösére emelkedett, míg az amerikai részvényindexek csak mintegy 65-75 százalékkal nőttek, a hosszú lejáratú amerikai állampapírok hozama pedig ez idő alatt 80 százalék volt.

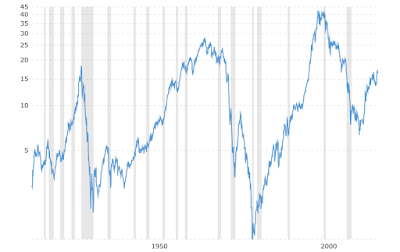

Viszont ekkorra az arany túlvetté vált, és ezt követően lefelé vette az irányt az árfolyama. 53 hónap alatt az aranyár 45%-ot esett vissza, így 2015. decemberére jelentősen alulértékeltté vált O’Higgins véleménye szerint. Ahhoz, hogy megállapíthassuk, hol tart az arany árfolyama más befektetési eszközökhöz viszonyítva, érdemes hosszabb távon visszatekinteni. A leggyakrabban a Dow Jones indexhez szokták viszonyítani 1 uncia arany árát. Ennek a történelmi átlaga 10/1, azaz 10 uncia arany ára felelne meg a DJIA értékének. 1898-ban és 1980-ban 1 uncia arany dollárban kifejezett ára nagyjából ugyanannyi volt, amennyi a Dow pontszáma, tehát az arány 1/1 volt. Viszont 1999-ben a Dow majdnem 45-ször volt magasabb az aranyárnál. Jelenleg majdnem 17 uncia arany jönne ki a Dow indexből. Ebből következik, hogy ha csak a történelmi átlaghoz térne vissza az arány, az aranynak mintegy 66%-kal kellene drágulnia – bár valószínűbb, hogy közben a részvények is esnének, és valahol félúton találkoznának. Ezt valószínűsíti O’Higgins is, aki fundamentális okokat is megnevez. Szerinte Trump várható – bár korántsem biztos, hogy megvalósuló – gazdasági céljai ugyan fellendíthetik az amerikai ipart, de ez a várhatóan emelkedő kamatok mellett nem fog további részvénypiaci eufóriát eredményezni, hiszen az árfolyamok eddig inkább az alacsony kamatkörnyezetben virágzó spekulációnak mint a gazdaság jó teljesítményének köszönhetően emelkedtek. A magasabb kamatok pedig a spekulációt költségesebbé és kockázatosabbá teszik. Ha sikerül Trump programját legalább részben megvalósítani, akkor viszont több pénz marad az átlagemberek zsebében, ami az infláció emelkedéséhez vezet, így erre válaszul az aranyár is emelkedni fog.

Egy másik fontos tényező – ami az aranyár emelkedését okozza majd O’Higgins szerint – a világszerte megfigyelhető törekvés a készpénzforgalom korlátozására. Elég az 500 eurós bankjegy néhány éven belüli kivonására gondolni, vagy azokra a jogszabályokra, amelyekkel több országban 1000 vagy 5000 euróban limitálják a készpénzzel kifizethető számlák összegét. Ausztráliában és az USA-ban felmerült a 100 dolláros bankjegyek kivonása is. India egyik napról a másikra vonta ki az 500 és 1000 rupiás bankjegyeket a készpénzforgalomból. Miközben a papírpénz elértéktelenedik, az arany évezredek óta bizonyítottan őrzi értékét – még ha az rövid távon ingadozik is. Ezzel szemben minden papírpénzen alapuló fizetőeszköz végül teljesen értéktelenné vált, még az amerikai dollár is 96%-ot vesztett vásárlóerejéből 1914. óta.

O’Higgins végül összehasonlítja az arany és a Dow arányának 1966. és 1980 közötti mozgásának grafikonját az 1999. óta eltelt időszakéval. Ennek alapján megállapítja, hogy jó esély van arra, hogy az aranyár ne csak a történelmi 1/10-es arányt érje el a világ legismertebb tőzsdeindexével szemben, hanem akár a Dow feléig is emelkedhet. Ez azt jelenti, hogy – amennyiben a részvénypiacok nem omlanak közben össze – egy uncia arany néhány éve múlva akár 10000 dollárnál is többet érhet, ami a jelenleginek több mint 8-szorosára repíteni a sárga nemesfém árát. Az ezüst és a platina pedig akár a mostaninak a 12-13-szorosát is érhetné ebben az esetben.