Ray Dalio szerint az arany a legjobb menedék

A világgazdaság működését, összefüggéseit megérteni nem egyszerű feladat. A különböző – sokszor egymással ellentétes – hatások eredőjét kiszámítani a legjobb közgazdászok számára is komoly kihívást jelent. Aki pedig befektet, azt az érdekli leginkább, hogy mindezek a különböző erők milyen árfolyammozgásokat eredményeznek a tőkepiacokon. Manapság, a rekord alacsony – sok országban már negatív – kamatok világában pedig mindenki, akinek van megtakarított pénze, rákényszerül arra, hogy befektetővé váljon, ha nem akarja elfogadni, hogy az inflációt sem elérő kamatokon keresztül a vagyona lassan, de biztosan elolvadjon.

A közgazdaságtan mint tudomány fontosságát jelzi az is, hogy legjobbnak tartott művelőit évről évre Nobel-díjjal jutalmazzák. Az ily módon kitüntetett kiemelkedő tudósok azonban nem feltétlenül sikeresek befektetőként, legtöbbjük meg sem próbálja, hogy az egyetemek és kutatóintézetek nyugalmas világát felcserélje a pénzügyi piacok kiszámíthatlanságával. Van a díjaknál objektívebb mérce is, nevezetesen a siker. 1998-ban komoly pénzügyi válsághoz vezetett az LTCM hedge fund (fedezeti alap) csődje, melynek három vezetője közül kettő egy évvel korábban kapta meg a közgazdasági Nobel-díjat. (A bukás akkora volt, hogy a Fed vezetésével a világ legnagyobb bankjainak kellett összefogni, hogy a globális pénzügyi rendszer működése ne inogjon meg. A történteket egy nagy sikerű könyv is elemezte.)

Sok kiváló közgazdász azonban sosem dolgozott az egyetemek védett környezetében, hanem a szabad piacon, befektetések menedzseléséből akart élni. Akik ebben a világban tartósan kiemelkedő sikereket tudnak elérni, azokra érdemes odafigyelni, hiszen komoly tudás nélkül nem lehet az állandóan változó gazdasági környezetben sorozatban jó döntéseket hozni. Soros György nevét mindenki ismeri, nézeteit sokan vitatják, az azonban nem vitás, hogy nem tehetett volna szert sok milliárd dolláros vagyonra, ha nem lett volna zseniális befektető.

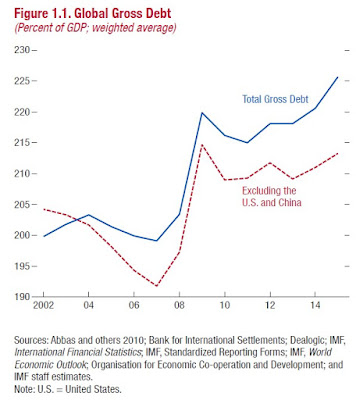

Ray Dalio is nagyágyúnak számít a sok milliárd dolláros befektetési alapok kezelői között. A minap pedig éppen a Fed meghívására tartott előadást jegybanki vezetők számára. Mint kifejtette, a világgazdaságban az eladósodottság soha nem volt olyan magas, mint most, az IMF legfrissebb adatai szerint 152 billió dollár, ami a globális GDP-nek nagyjából a kétszerese. A világgazdasági válság óta a kamatok rekord alacsony szinten vannak, a mennyiségi lazítási programok egymást érik, hatásuk azonban egyre kisebb, sőt gyakorlatilag már nem mérhető. További mozgástere a monetáris és a fiskális politikának már alig van. Japán van legközelebb a limithez, ahol az államadósság az éves GDP két és félszerese, Európa egy lépéssel mögötte, az USA egy-két lépéssel Európa mögött, kevéssel utánuk pedig Kína következik. Dalio megemlítette, hogy az amerikai társadalombiztosítási rendszer nem fenntartható, és belátható időn belül össze fog omlani – ez a probléma persze nem csak az óceán túloldalán fenyeget. A jegybankok pedig olyan helyzetbe manőverezték magukat, amiből nem lehet jól kijönni. Ha a Fed nem emeli meg az alapkamatot gyorsan, a következő recesszióban már nekik is negatív kamatokat kell bevezetni – ami egyébként máshol sem enyhítette a válságot. Ha viszont most kamatot emelnek, akkor a következmény óriási árfolyamesés lesz az értékpapírpiacokon, és ezen keresztül maga a Fed fogja kirobbantani a recessziót. Dalio szerint már egy százalékos kamatemelés is az utóbbi 35 év legnagyobb zuhanását okozná a kötvénypiacokon, de az emelkedő kamatok a részvényárfolyamokra is mindig rossz hatással vannak. A zuhanó eszközárak első körben a bankok mérlegét érintik negatívan, Dalio elsősorban az amúgy is a fizetőképesség határán táncoló európai bankokat félti. Ha pedig a bankok bedőlnek, az az egész világgazdaságra nézve pusztító hatást gyakorolna.

Ray Dalio szerint a világ nem fog összeomlani, az emberiség ennél sokkal nagyobb problémákat is túlélt. A katasztrófa pedig nem holnap fog bekövetkezni. A legfontosabb, hogy lehetőségeinkhez mérten felkészüljünk. Ha amúgy is a nulla közelében vagy akár alatta van a kamat, miért kellene pénzünket egy kétes fizetőképességű bankban tartani? Hiszen a pénzt – legalábbis egyelőre – kivehetjük, és tarthatjuk éppenséggel otthon vagy valahol egy trezorban is. (Ezt teszi például a világ egyik legnagyobb viszontbiztosítója, a Münchener Rück is.) Ha félünk attól, hogy az országunk valutája – például a magas államadósság miatt – elértéktelenedik, akkor átválthatjuk más valutára is – persze szintén készpénzben.

Dalio úgy véli, hogy a készpénznél is jobb alternatíva az arany, amely már legalább 5000 éve biztosította a vagyonok értékének megőrzését. Ha bekövetkezik a legrosszabb, amitől tarthatunk, a legjobb biztosítási kötvénynek az arany és az ezüst fog bizonyulni.

Tóth Péter